Januar 2024

Welche Aktienmärkte bieten aktuell das größte Potential?

Die Mehrzahl der Anleger blickt in Erwartung sinkender Zinsen, dem Ausbleiben einer US-Rezession und KI-bedingter Effizienzsteigerungen mit Optimismus auf 2024. Dieses Szenario ist denkbar, jedoch erfüllt uns die Mainstream-Meinung mit Misstrauen, da die wirtschaftlichen Rahmenbedingungen keineswegs rosig und die favorisierten Technologieaktien extrem hoch bewertet sind. Auch könnten die enormen Staatsdefizite einen für viele Anleger überraschenden Aufwärtsdruck bei den Zinsen verursachen und die Inflation nach dem Auslaufen der Basiseffekte bereits im Jahresverlauf wieder nach oben drehen. Eine breite Diversifikation, das Vermeiden überhitzter Marktsegmente, eine neutrale Aktienquote, die Beimischung von stabilisierenden Elementen wie Edelmetallen und ausreichend Liquidität erscheinen uns in diesem Umfeld das Gebot der Stunde.

Welche Aktienmärkte bieten aktuell das größte Potential?

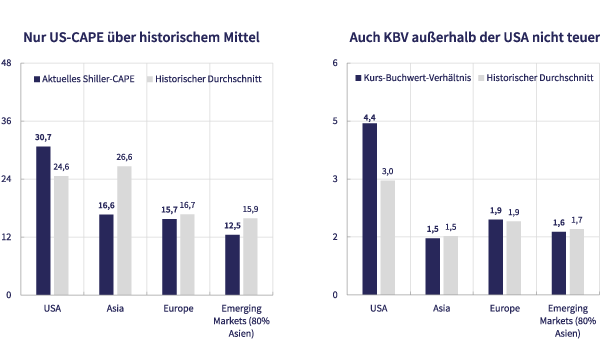

Ungeachtet der kurz- bis mittelfristigen Risiken bieten zahlreiche Aktienmärkte aus der zweiten Reihe auf lange Sicht durchaus interessante Chancen. Betrachtet man sich bspw. die aktuelle Bewertung verschiedener Regionen, notiert lediglich Nordamerika signifikant über den historisch üblichen Bewertungsniveaus.

Wurden US-Aktien seit 1995 im Mittel mit einem Shiller-CAPE von 25 und einem Kurs-Buchwert-Verhältnis von 3,0 bewertet, sind sie heute mit einem CAPE von 31 und einem KBV von 4,4 deutlich teurer. Aktien aus Asien oder den Emerging Markets notieren dagegen unter ihren historisch üblichen Bewertungsniveaus:

Fundamentale Bewertung außerhalb USA attraktiv

Quelle: Refinitiv, Taunus Trust per 29.12.2023 (A-003b).

Historischer Durchschnitt auf Basis des Medians von 1995-2023.

Auch deutsche Unternehmen notieren mit einem Shiller-CAPE von 15 und einem Kurs-Buchwert-Verhältnis von 1,5 ca. 20% attraktiver als in den letzten Jahrzehnten. Doch welche Schlussfolgerungen können Anleger daraus ziehen?

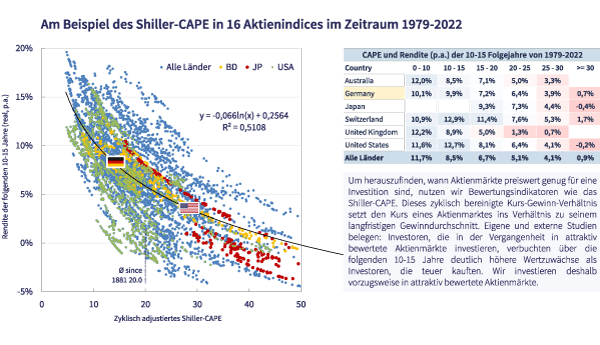

In der Vergangenheit ließ sich in zahlreichen Studien weltweit ein starker Zusammenhang zwischen der Aktienmarktbewertung und langfristigen Folgerenditen nachweisen. Wer sich bspw. in attraktiv bewerteten Aktienmärkten engagierte, konnte über die folgenden 10-15 Jahre überdurchschnittliche Wertzuwächse erzielen. Wer dagegen teuer kaufte, wurde auf lange Sicht in aller Regel enttäuscht:

Zusammenhang zwischen Bewertung und Aktienmarktrendite

Abgebildet ist die mittlere Rendite ausgewählter Länderindices über die jeweils folgenden 10–15 Jahre in Abhängigkeit vom Shiller-CAPE in lokaler Währung, inkl. Dividendenerträgen, annualisiert und mit lokalen CPI-Preisindices inflationsbereinigt im Zeitraum 12/1979-09/2022. Quelle: Refinitiv per 30.11.2022 (A-002). Die Wertentwicklung der Vergangenheit erlaubt keine Rückschlüsse auf die zukünftige Entwicklung.

So folgten bspw. weltweit in den letzten Jahrzehnten auf Marktphasen mit attraktiven Shiller-CAPEs von unter 10 über die folgenden 15 Jahre im Mittel jährliche Wertzuwächse von 11,7%. Anleger, die dagegen mit hohen Shiller-CAPEs von über 30 in die Aktienmärkte einstiegen, hätten weniger als 1% jährlichen Wertzuwachs verbucht. Ein ähnlicher Zusammenhang besteht auch für andere Bewertungsindikatoren wie das Kurs-Buchwert-Verhältnis.

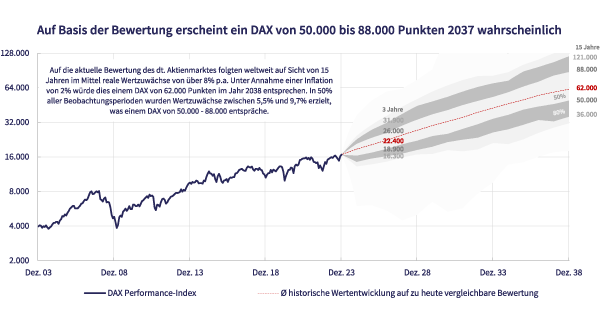

Ausblick Deutschland

Auf ein attraktives Shiller-CAPE von 15 und ein KBV von 1,5, wie wir es aktuell in Deutschland sehen, folgten weltweit in den letzten Jahrzehnten im Mittel jährliche Wertzuwächse von ca. 8% über die jeweils kommenden 15 Jahre. Ein jährlicher Wertzuwachs von 8% entspräche inflationsbereinigt einem DAX von ca. 62.000 Punkten im Jahr 2038.

Da derartige Punktprognosen in aller Regel jedoch weit neben der tatsächlichen Wertentwicklung liegen, haben wir in der folgenden Szenario-Analyse dargestellt, welche Aktienmarktverläufe seit dem Jahr 1881 auf eine zu heute vergleichbare Bewertung mit welchen Häufigkeiten folgten.

Langfristiges Kurspotential deutscher Aktien

Die Wertentwicklung der Vergangenheit erlaubt keine Rückschlüsse auf die zukünftige Entwicklung. Nähere Informationen zur Methodik siehe Research-Studie unter https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2736423. Quelle: Refinitiv per 29.12.2023 (A-007).

Auf Basis der aktuellen fundamentalen Bewertung deutscher Aktien und 140 Jahren internationaler Börsengeschichte entspräche ein DAX-Stand von 50.000-88.000 Punkten im Jahr 2038 der historisch üblichen Entwicklung. Auch kurzfristigere Aussagen sind möglich: Mit einer Wahrscheinlichkeit von über 90% sollten wir in drei Jahren auf Kursniveaus von über 16.300 Punkten notieren. Ein Kurs um 22.400 wäre dagegen die historisch durchschnittliche und damit wahrscheinlichere Entwicklung. Insofern können langfristig orientierte Anleger für deutsche Aktien durchaus optimistisch in die Zukunft blicken. Für uns Grund genug, aktuell rund 10% unseres antizyklischen Vermögensfonds in deutsche Unternehmen zu investieren. Hierbei präferieren wir Unternehmen, die zwar die hiesigen Standortnachteile einpreisen, aber tatsächlich bspw. auf Grund globaler Produktionsstandorte nur eingeschränkt darunter leiden.

Verhaltener Ausblick USA

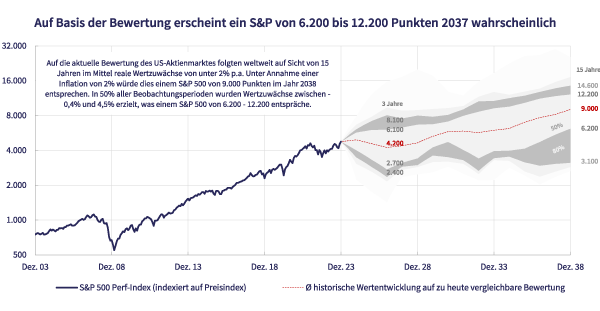

Im Gegensatz zum deutschen Aktienmarkt folgten auf hohe Shiller-CAPEs von 31 und KBVs von 4,4, wie wir sie aktuell im US-Markt sehen, in den letzten 140 Jahren nur magere Renditen von jährlich unter 2% über die folgenden 15 Jahre. Die geringen Wertzuwächse gingen dazu noch mit deutlich höheren Rückschlägen einher:

Langfristiges Kurspotential amerikanischer Aktien

Die Wertentwicklung der Vergangenheit erlaubt keine Rückschlüsse auf die zukünftige Entwicklung. Nähere Informationen zur Methodik siehe Research-Studie unter https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2736423. Quelle: Refinitiv per 29.12.2023 (A-007).

Auf kürzere Sicht von drei Jahren folgten historisch auf vergleichbar hohe Bewertungen im Durchschnitt überwiegend Kursverluste. Die Wahrscheinlichkeit liegt über 50% dass der S&P 500 in drei Jahren unter dem aktuellen Kursniveau notiert.

Auf Basis der hohen US-Bewertung dürften die Renditeaussichten benchmark-nah aufgestellter Investoren – der weltweite Aktienindex MSCI World hält knapp 70% in US-Aktien – in den nächsten Jahren eher enttäuschend ausfallen. Wir investieren deshalb in unserem vermögensverwaltenden Fonds aktuell nur 5% in US-Aktien und setzten lieber Schwerpunkte in deutlich attraktiver bewerteten Ländern wie Japan, Deutschland oder in den Emerging Markets.

Viele Grüße aus Bad Homburg,

Norbert Keimling

David Meyer

Portfoliomanager

Norbert Keimling

Portfoliomanager

Presseartikel "Börsen 2024"

„Im Dezember werden die Investoren wieder mit Prognosen zur Börsenentwicklung im nächsten Jahr überschwemmt. Sie sind ganz gierig danach, bieten sie dem Anschein nach doch Unterstützung und Sicherheit bei den eigenen Anlageentscheidungen. Die Realität sieht leider anders aus, weiß Peter E. Huber. „

Zum Artikel (Institutional Money)

Research-Video: Bewertung ist entscheidend

Anleger folgen gerne Modetrends und Wachstumstories. Doch auch die besten und wachstumsstärksten Unternehmen enttäuschen in aller Regel, wenn man sie zu teuer kauft. Aktuell hat sich die Schere zwischen schlechteren Konjunkturindikatoren einerseits – und Aktienindizes in der Nähe ihrer Allzeit-Höchststände andererseits – weit geöffnet. Wo ist jetzt das Enttäuschungspotential, wo ist die Chance auf überdurchschnittliche Returns groß? Wie unterscheiden sich die Bewertungen von Regionen und Sektoren? Taunus Trust Portfoliomanager Norbert Keimling bezieht Stellung.

Diese Unterlage stellt eine Werbung im Sinne des WpHG dar, die nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen genügt und nicht einem Verbot des Handels vor der Veröffentlichung von Finanzanalysen unterliegt. Die enthaltenen Angaben, Analysen, Prognosen und Konzepte dienen lediglich der unverbindlichen Information des Empfängers. Sie stellt weder ein Angebot für die Verwaltung von Vermögenswerten noch eine Empfehlung/Beratung für Vermögensdispositionen, v.a. keine Aufforderung zum Anteilserwerb dar. Sollte darin ein Anlagevorschlag oder eine Empfehlung für ein bestimmtes Investment enthalten sein, ist dieser/diese ausdrücklich als solche gekennzeichnet. Die enthaltenen Informationen wurden sorgfältig zusammengestellt und beruhen auf Analysen und Prognosen, welche nach bestem Wissen und Gewissen erstellt wurden. Jedoch können die tatsächlichen Entwicklungen stark von unseren Annahmen und Prognosen abweichen. Insbesondere stellen die Entwicklungen in der Vergangenheit (insbesondere historische Anlageergebnisse) keine Garantie für zukünftige Entwicklungen und/oder Ergebnisse dar. Kosten und Erträge aus einem bestimmten Investment können gegenüber vergangenen Entwicklungen sowohl steigen als auch fallen und werden in keinem Fall garantiert. Einige in der Präsentation enthaltene Informationen basieren auf und/oder sind abgeleitet von Informationen, die uns von unabhängigen Dritten zur Verfügung gestellt wurden. Wir handeln stets in der Annahme, dass solche Informationen richtig und vollständig sind und aus vertrauenswürdigen Quellen stammen. Eine Gewähr für die Richtigkeit und inhaltliche Vollständigkeit der Angaben in der Präsentation kann von uns nicht übernommen werden. Die Ausführungen ersetzen nicht die individuelle Beratung. Jeder Interessierte sollte unter Berücksichtigung seiner finanziellen Möglichkeiten/persönlichen Verhältnisse eine etwaige Anlage-/Abschlussentscheidung erst nach sorgfältiger Abwägung der Risiken treffen und zuvor rechtliche sowie steuerliche und ggf. sonstige Beratung einholen. Wir übernehmen keinerlei Verantwortung gegenüber dem Empfänger der Präsentation und dritten Personen im Hinblick auf Handlungen, die auf der Basis der vorliegenden Präsentation vorgenommen werden (Haftungsausschluss). Eine Investition ist mit Risiken verbunden. Ausführliche Hinweise zu Chancen u. Risiken entnehmen Sie bitte dem Verkaufsprospekt. Die Grundlage für den Kauf bilden ausschließlich der Verkaufsprospekt mit dem Verwaltungsreglement, die wesentlichen Anlegerinformationen (KID) sowie die Berichte. Eine aktuelle Version der vorgenannten Dokumente ist kostenlos in deutscher Sprache am Sitz der Verwaltungsgesellschaft IPConcept (Luxemburg) S.A., 4, rue Thomas Edison, L-1445 Strassen, Luxemburg, sowie auf der Homepage (www.ipconcept.com) erhältlich.

Weiterführende Informationen

Huber Portfolio SICAV

Der Huber Portfolio SICAV ist ein chancenorientierter, vermögensverwaltender Fonds welcher eine antizyklische Anlagestrategie verfolgt.

Investorenupdate

Sie möchten regelmäßig über unsere Fonds, unsere Marktmeinung und Veranstaltungen informiert werden? Dann nutzen Sie gerne unseren Abo-Service.

TT Contrarian Global

Der TT Contrarian Global ist ein chancenorientierter internationaler Aktienfonds, der eine antizyklische Anlagestrategie verfolgt.