November 2025

Anleihen bleiben eine wenig attraktive Anlagealternative

Wenn wir unsere Asset Allocation steuern, nehmen wir üblicherweise eine langfristige Perspektive ein. Dementsprechend liegt unser Fokus auf Aktien, denn nur hier partizipieren wir an der Wertschöpfung der Wirtschaft und erwirtschaften resultierend auch die attraktivsten Renditen für unsere Anleger. Seit 1800 konnte man in den USA mit Aktien nach Inflation 7% pro Jahr verdienen, mit Staatsanleihen hingegen nur 3,3% und mit Gold sogar nur 0,6% p.a.

Anleihen und Gold setzen wir hingegen nicht primär als Renditetreiber ein, sondern um die Portfolien robuster zu konstruieren und Aktienschwankungen abzupuffern. In den letzten Jahren konnte Gold zwar auch einen signifikanten Renditebeitrag liefern, für uns ist es aber primär eine Versicherung gegen „ungemütliche“ Zeiten an den Anlagemärkten.

Weniger erfreulich haben sich in den letzten Jahren Anleihen geschlagen und wir konnten entsprechend davon profitieren, hier nur sehr gering allokiert zu sein. Nach einer historisch schwachen Phase für die Anlageklasse bei gleichzeitigem Erklimmen neuer Höchststände am Aktienmarkt mag die Frage aufkommen, ob es nicht langsam Zeit ist, sich antizyklisch wieder stärker den Anleihen zuzuwenden.

Wir sind neben unserer strategischen Präferenz für Aktien jedoch auch taktisch weiterhin skeptisch gegenüber Anleihen in der Breite, investieren hier relativ wenig und fokussieren uns auf Nischen innerhalb des Gesamtmarktes, die uns noch attraktiv genug erscheinen.

Wo rührt diese Skepsis her? Vermutlich haben Sie bereits hinreichend Horrorgeschichten über die steigende und nicht mehr nachhaltige Staatsverschuldung gelesen, daher wollen wir dieses Argument nicht weiter ausschlachten. Insbesondere in der westlichen Welt erscheint uns dieser Risikofaktor gravierend, wird uns aber vermutlich noch lange begleiten, bis es zu ernsthaften Verwerfungen bei Staatsanleihen kommt. Denn wo ein Schuldner, da ein Gläubiger – und beide Parteien haben in der aktuellen Konstellation an den Anleihemärkten eine hohe Incentivierung, „die Füße still zu halten“.

Kritischer, vor allem auf die kürzere Frist, erscheint uns die weiter hartnäckige Inflation in vielen Teilen der Welt, zusätzlich befeuert durch die geopolitische Blockbildung mit resultierendem „friendshoring“ (Aufbau redundanter Kapazitäten) und die US-Zollpolitik, welche u.E. preistreibend wirken.

Zudem haben wir ein ganz pragmatisches Problem mit der Investition in Anleihen. Wie jede Anlageklasse vergüten Anleihen bestimmte Risiken, im konkreten Fall v.a. das Zinsänderungsrisiko und das Ausfallrisiko. Diese Risiken tragen Kreditgeber seit Jahrtausenden.

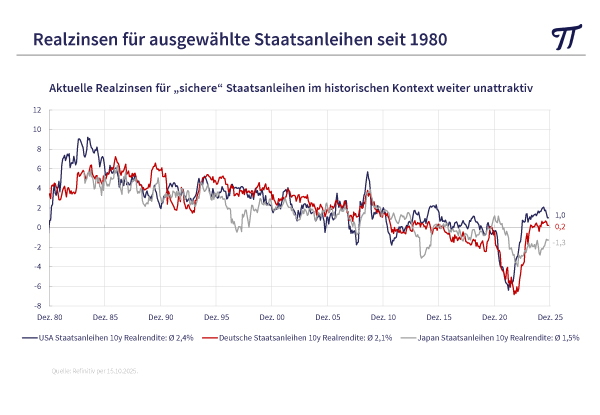

Für das Zinsänderungsrisiko bei „sicheren“ Staatsanleihen wird man beispielsweise mittels der Realzinsen (Zins abzüglich Inflation) vergütet. Und diese Realzinsen sind in vielen Teilen der Welt, mit Ausnahme der USA, weiterhin deutlich unterdurchschnittlich im historischen Kontext. Insofern erscheint es uns wenig lukrativ, in einem Umfeld mit potentiell zinstreibenden Inflationsrisiken derart niedrige Realzinsen für unsere Investoren zu akzeptieren. Daher auch unsere geringe Gewichtung in Staatsanleihen.

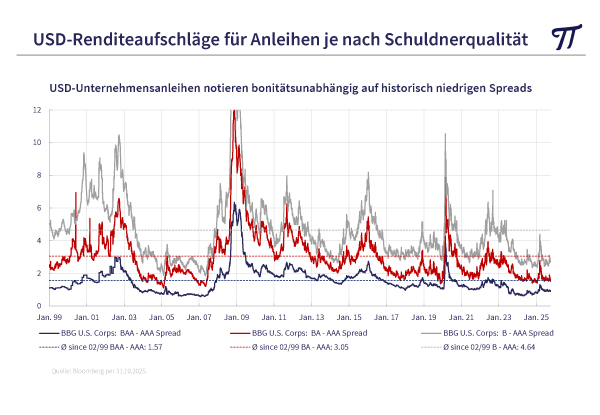

Wenn man hingegen neben dem Zinsänderungsrisiko auch noch Ausfallrisiko eingehen will, kann man auf weniger „sichere“ Schuldner ausweichen, die einen entsprechend höheren Zins zahlen müssen. Doch auch die Zinsdifferenz zwischen diesen „schlechteren“ Schuldnern und Emittenten bester Bonität, auch als Spread bezeichnet, liegt in vielen Marktsegmenten weit unter dem historischen Durchschnitt. Wenn wir als Investoren für das Tragen eines Risikos aber nicht adäquat bezahlt werden, macht eine Allokation für uns wenig Sinn. Entsprechend haben wir neben der geringen Staatsanleihen Quote auch kaum Unternehmensanleihen investiert.

Bekanntlich bestätigt die Ausnahme die Regel und in einigen Nischen des Anleihemarktes werden wir dennoch fündig und können attraktive Renditen vereinnahmen. Dies sind zum einen Cat Bonds, also Anleihen die von Versicherern aufgelegt werden, um Naturkatastrophenrisiken auszulagern. Hier kann man weiterhin hohe einstellige Renditen in EUR erzielen. Ebenfalls fündig werden wir bei bestimmten hochverzinslichen Fremdwährungsanleihen in Schwellenländerwährungen, wo noch attraktive Realrenditen verfügbar sind bzw. die hohe laufende Verzinsung die Währungsabwertung u.E. überkompensiert. Insgesamt bleiben wir aber vorsichtig bei Anleihen und kaufen hier nur situativ zu. Der Portfoliofokus bleibt auf attraktiv bewerteten Aktien und Gold als „Hedge“ gegen die bröckelnde Geldwertstabilität.

Antizyklisches Investment des Monats:

BRL-Kurzläufer von supranationalen Emittenten

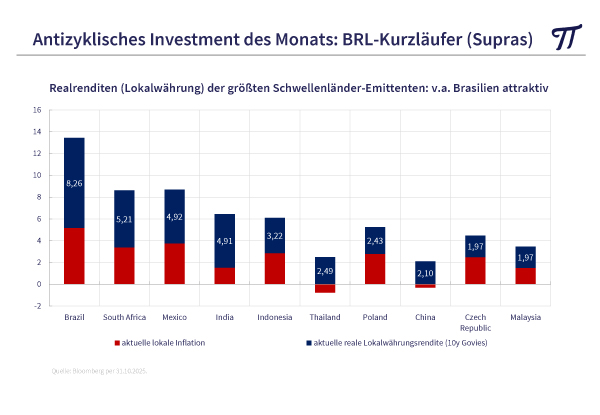

Eine spannende Nische innerhalb der Anleihenquote sind u.E. Fremdwährungsanleihen in Schwellenländerwährungen. Wichtig ist uns hier, dass wir deutlich positive Realrenditen vereinnahmen, die Währung stabil genug ist, um den Zinsaufschlag gegen EUR nicht zu egalisieren und dass das betreffende Land hinreichend stabil hinsichtlich des politischen und wirtschaftlichen Umfelds ist.

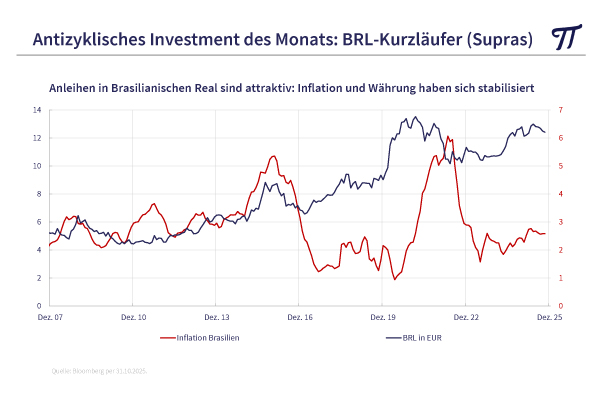

Diese Kriterien treffen u.E. auf Brasilien zu. Zum einen erscheint uns Brasilien als einer der Gewinner der geopolitischen Blockbildung, es wird v.a. dank seines Rohstoffreichtums von China und den USA gleichfalls umworben. Auch der letzte „linksgerichtete“ Regierungswechsel Ende 2022 von Bolsonaro zu Lula hat nicht die von vielen Investoren gefürchteten wirtschafts- und kapitalmarktfeindlichen Umwälzungen gebracht. Im Gegenteil entwickelt sich die Wirtschaft in Brasilien zwar schleppend, wächst aber weiter und gleichzeitig ist die Inflation mittlerweile deutlich zurückgegangen. Die Staatsverschuldung erscheint mit ca. 70% des Bruttosozialprodukts weiterhin moderat.

Obwohl die Inflation sich nahe 5% stabilisiert hat, liegen die Zinsen in Brasilianischen Real (BRL) weiter im 2stelligen Bereich. Zudem ist die Zinsstrukturkurve leicht invers, für kurze Laufzeiten bekommt man also die höchsten Renditen. Diese liegen bei einjähriger Laufzeit um 14%, was bei 5% Inflation einer hochattraktiven Realrendite von 9% entspricht. Und wenn man wie wir das Bonitätsrisiko von Brasilien nicht tragen möchte, kann man auf Anleihen von supranationalen Emittenten wie der IBRD oder der IFC ausweichen, die ein AAA-Rating aufweisen. Dann sinkt die Nominalrendite zwar auf 12-13% für Laufzeiten um 1 Jahr, dafür trägt man dann aber effektiv nur noch das Risiko einer BRL-Abwertung gegenüber dem EUR.

Eine solche Abwertung ist durchaus üblich (seit 1997 ca. 5% p.a.), da die Inflation in Brasilien höher als im EUR-Raum ist (seit 1997 ca. 4% höher), aber nach einer deutlichen Abwertung seit Mitte 2023 hat sich der Real analog zu den Inflationsraten in Brasilien stabilisiert. Insofern erscheinen die 10-11% „Puffer“ in Form der höheren Verzinsung ausreichend, um im nächsten Jahr mit einer Beimischung von BRL-Kurzläufern von supranationalen Emittenten eine attraktive Zusatzrendite zu erwirtschaften.

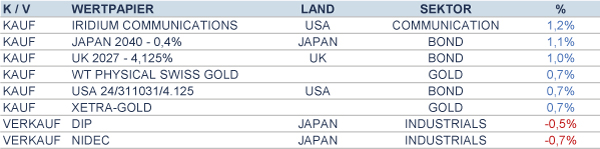

Transaktionen im TT Contrarian Flexible im Oktober 2025

Keine Anlageberatung, die abgebildeten Transaktionen veranschaulichen lediglich unsere Vorgehensweise. Quelle: Taunus Trust.

Unser vermögensverwaltender Fonds „TT Contrarian Flexible“ konnte im Oktober 1,4% zulegen und ist 2025 damit knapp 15% im Plus. Im Oktober wurde die Allokation kaum verändert, aber die meisten Positionen aufgestockt, um Zuflüsse in den Fonds zu investieren. Als einzige neue Position wurde die Aktie von Iridium Communications aufgenommen. Hier handelt es sich um einen Anbieter von Satellitentelefonie, der eine spannende Nische besetzt und stark korrigiert hat, was seine Substanz sehr attraktiv bewertet erscheinen lässt. An der ausgewogenen und etwas defensiveren Positionierung im Portfolio hat sich indes nichts geändert.

Sollten Sie Rückfragen haben oder weitere Informationen wünschen, können Sie sich jederzeit gerne an uns wenden.

Viele Grüße aus Bad Homburg,

Ihr Team der Taunus Trust

Jan David Meyer

Portfoliomanager

Norbert Keimling

Portfoliomanager

Euro am Sonntag: Gegen den Trend

Nvidia und Apple? Fehlanzeige. Die Investmentboutique Taunus Trust verfolgt eine konsequent antizyklische Investmentstrategie. Im Portfolio des im Dezember 2024 aufgelegten TT Contrarian Flexible sucht man die beiden Aktien daher vergeblich. Als besonders attraktiv stufen die Fondsmanager vielmehr Aktien aus dem Reich der Mitte ein…

Zum Artikel (Euro am Sonntag)

Sofern Sie regelmäßig von uns über aktuelle Marktentwicklungen oder über Veränderungen in unseren Portfolios informiert werden möchten, können Sie sich gerne für unser monatliches Investorenupdate per Mail anmelden oder uns auf LinkedIn folgen.

Weiterführende Informationen

TT Contrarian Flexible

Der TT Contrarian Flexible ist ein chancenorientierter, vermögensverwaltender Fonds welcher eine antizyklische Anlagestrategie verfolgt.

Investorenupdate

Sie möchten regelmäßig über unsere Fonds, unsere Marktmeinung und Veranstaltungen informiert werden? Dann nutzen Sie gerne unseren Abo-Service.

TT Contrarian Global

Der TT Contrarian Global ist ein chancenorientierter internationaler Aktienfonds, der eine antizyklische Anlagestrategie verfolgt.