Der antizyklische Vermögensfonds

Mit unserem „TT Contrarian Flexible“ bieten wir langfristigen Anlegern eine dynamische und antizyklisch gesteuerte Vermögensverwaltung in einem Produkt, die eigenständig oder als Ergänzung bestehender Anlagen zur Diversifikation und langfristigem Renditepotenzial beiträgt.

- Portrait

- Portfolio

- Wertentwicklung

- Fondsdaten

- Newsletter

- Downloads

Anders aus Überzeugung

Der vermögensverwaltende TT Contrarian Flexible verfolgt eine konsequent antizyklische Investmentstrategie und nutzt gezielt Chancen abseits der Mainstream-Portfolios. Dabei werden quantitative Aktien-, Länder- und Branchen-Auswertungen der hauseigenen empirischen Kapitalmarktforschung mit diskretionären Analysen systematisch verknüpft. Die Anlagefavoriten der letzten Jahre wie Nvidia oder Apple halten wir nicht im Portfolio und vermeiden dadurch die Klumpenrisiken, mit denen zahlreiche benchmarknahe Strategien aktuell konfrontiert sind.

Antizyklik, Aktien und Antifragile ("AAA"-Philosophie)

Der Fonds investiert weltweit in alle liquiden Anlageklassen, wobei Aktien als langfristiger Renditetreiber stets mehr als 50% des Portfolios ausmachen. Ergänzt wird das Portfolio durch sogenannte antifragile Anlagen wie Gold, Staatsanleihen oder „Fluchtwährungen“, die in turbulenten Marktphasen Stabilität bieten. Unter dem Leitmotiv „Anders aus Überzeugung“ positioniert sich der TT Contrarian Flexible bewusst konträr zum Wettbewerb.

Mit der klaren Fokussierung auf Antizyklik, Aktien, Antifragile („AAA“-Prinzip), einem datengetriebenen Aktienscreening und tiefgreifenden Unternehmensanalysen bietet der „TT Contrarian Flexible“ eine substanzielle Ergänzung für langfristig orientierte Anleger.

Portfoliomanagement-Team

Fondsmanager Jan David Meyer, seit 2014 Senior Portfolio Manager und Partner bei Taunus Trust, bringt seine langjährige Erfahrung in der Einzeltitelauswahl und Asset Allokation in das Management ein. Co-Fondsmanager Norbert Keimling, zuvor seit 2005 Leiter der Kapitalmarktforschung bei StarCapital und seit 2021 Partner der Taunus Trust, verantwortet das quantitative Research der antizyklischen Anlagestrategie.

Jan David Meyer

Lead-Portfoliomanager

Diskretionäre Asset-Allokation und Einzeltitelselektion

Norbert Keimling

Portfoliomanager

Screeningmodelle, Backtesting und Kapitalmarktforschung

Asset Allokation

Top 10 Positionen

Aktueller Kommentar

Im Dezember fand das Börsenjahr einen versöhnlichen Abschluss, insbesondere für EUR-Investoren. Dabei legten wie zuvor in 2025 Aktien deutlich zu, v.a. außerhalb der USA. Anleihen bewegten sich indes kaum vom Fleck, der EUR wertete auf und der Goldpreis stieg, während Öl deutlich nachgab. Der Ausblick auf weiter steigende Unternehmensergebnisse, befeuert von KI-Investitionen und staatlichen Fiskalpaketen sowie sinkende Leitzinsen stimmt viele Anleger positiv für 2026. Dem schließen wir uns grundsätzlich an, wobei uns der optimistische Konsens und die hohen Bewertungen bestimmter Anlagen (allen voran US-Aktien) etwas vorsichtiger positionieren lässt. Unsere Allokation bleibt dabei nahezu unverändert, mit einem klaren Fokus auf Aktien als Renditetreiber, sowie kurzlaufenden Staatsanleihen bester Bonität und Gold als risikopuffernde Beimischungen und erhöhter Kassehaltung für mehr Flexibilität im Falle von Korrekturen. Unser Fonds konnte 2025 sein erstes volles Kalenderjahr mit einer sehr erfreulichen Wertentwicklung von 18,6% beenden, wir danken unseren ersten Investoren für das entgegengebrachte Vertrauen!

*Die größten Positionen und die Asset Allokation können im Zeitverlauf variieren. Quelle: Taunus Trust.

Indexierte Wertentwicklung in EUR seit Auflegung (in %)

Quelle: Verwaltungsgesellschaft, eigene Darstellung. Berechnung der Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlags. Historische Wertentwicklungen lassen keine Rückschlüsse auf die Zukunft zu. ©Morningstar Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Information entstehen.

TT Contrarian Flexible

Der antizyklische Vermögensfonds wurde im Dezember 2024 aufgelegt. Der Fonds wird aktiv und ohne Benchmark gemanagt, mit einer unbefristeten Laufzeit.

Fondsdaten

TT Contrarian Flexible

P-Tranche

I-Tranche

Erstausgabepreis

100,00 €

500,00 €

ISIN

LU2933469418

LU2933469251

WKN

A40UUN

A40UUM

Bloomberg-Ticker

TATTCFP LX

TATTCFI LX

Auflagedatum

18.12.2024

18.12.2024

Verwahrstelle

DZ PRIVATBANK S.A.

Verwaltung

IPConcept (Luxemburg) S.A.

Ertragsverwendung

ausschüttend

Fondswährung

EUR

Geschäftsjahresende

31.12.

Kategorie

aktienorientierter Multi-Asset-Fonds

Vertriebszulassung

DE, LX

Anmeldung für Investoren- und Researchupdate

Sie möchten regelmäßig über unsere Fonds, unsere Marktmeinung oder anstehende Veranstaltungen informiert werden? Dann nutzen Sie unseren kostenlosen Abo-Service.

Fondsdokumente

Neben der institutionellen I-Tranche wurde der chancenorientierte Aktienfonds im Dezember 2021 mit der P-Tranche einem breiteren Anlegerkreis zugänglich gemacht.

Institutionelle I-Tranche

Private P-Tranche

Fondspublikationen

Anders aus Überzeugung

Der vermögensverwaltende TT Contrarian Flexible verfolgt eine konsequent antizyklische Investmentstrategie und nutzt gezielt Chancen abseits der Mainstream-Portfolios. Dabei werden quantitative Aktien-, Länder- und Branchen-Auswertungen der hauseigenen empirischen Kapitalmarktforschung mit diskretionären Analysen systematisch verknüpft. Die Anlagefavoriten der letzten Jahre wie Nvidia oder Apple halten wir nicht im Portfolio und vermeiden dadurch die Klumpenrisiken, mit denen zahlreiche benchmarknahe Strategien aktuell konfrontiert sind.

Antizyklik, Aktien und Antifragile („AAA“-Philosophie)

Der Fonds investiert weltweit in alle liquiden Anlageklassen, wobei Aktien als langfristiger Renditetreiber stets mehr als 50% des Portfolios ausmachen. Ergänzt wird das Portfolio durch sogenannte antifragile Anlagen wie Gold, Staatsanleihen oder „Fluchtwährungen“, die in turbulenten Marktphasen Stabilität bieten. Unter dem Leitmotiv „Anders aus Überzeugung“ positioniert sich der TT Contrarian Flexible bewusst konträr zum Wettbewerb.

Mit der klaren Fokussierung auf Antizyklik, Aktien, Antifragile („AAA“-Prinzip), einem datengetriebenen Aktienscreening und tiefgreifenden Unternehmensanalysen bietet der „TT Contrarian Flexible“ eine substanzielle Ergänzung für langfristig orientierte Anleger.

Portfoliomanagement-Team

Fondsmanager Jan David Meyer, seit 2014 Senior Portfolio Manager und Partner bei Taunus Trust, bringt seine langjährige Erfahrung in der Einzeltitelauswahl und Asset Allokation in das Management ein. Co-Fondsmanager Norbert Keimling, zuvor seit 2005 Leiter der Kapitalmarktforschung bei StarCapital und seit 2021 Partner der Taunus Trust, verantwortet das quantitative Research der antizyklischen Anlagestrategie.

Jan David Meyer

Lead-Portfoliomanager

Diskretionäre Asset-Allokation und Einzeltitelselektion

Norbert Keimling

Portfoliomanager

Screeningmodelle, Backtesting und Kapitalmarktforschung

Asset Allokation

Top 10 Positionen

Aktueller Kommentar

Im Dezember fand das Börsenjahr einen versöhnlichen Abschluss, insbesondere für EUR-Investoren. Dabei legten wie zuvor in 2025 Aktien deutlich zu, v.a. außerhalb der USA. Anleihen bewegten sich indes kaum vom Fleck, der EUR wertete auf und der Goldpreis stieg, während Öl deutlich nachgab. Der Ausblick auf weiter steigende Unternehmensergebnisse, befeuert von KI-Investitionen und staatlichen Fiskalpaketen sowie sinkende Leitzinsen stimmt viele Anleger positiv für 2026. Dem schließen wir uns grundsätzlich an, wobei uns der optimistische Konsens und die hohen Bewertungen bestimmter Anlagen (allen voran US-Aktien) etwas vorsichtiger positionieren lässt. Unsere Allokation bleibt dabei nahezu unverändert, mit einem klaren Fokus auf Aktien als Renditetreiber, sowie kurzlaufenden Staatsanleihen bester Bonität und Gold als risikopuffernde Beimischungen und erhöhter Kassehaltung für mehr Flexibilität im Falle von Korrekturen. Unser Fonds konnte 2025 sein erstes volles Kalenderjahr mit einer sehr erfreulichen Wertentwicklung von 18,6% beenden, wir danken unseren ersten Investoren für das entgegengebrachte Vertrauen!

*Die größten Positionen und die Asset Allokation können im Zeitverlauf variieren. Quelle: Taunus Trust.

Indexierte Wertentwicklung in EUR seit Auflegung (in %)

Quelle: Verwaltungsgesellschaft, eigene Darstellung. Berechnung der Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlags. Historische Wertentwicklungen lassen keine Rückschlüsse auf die Zukunft zu. ©Morningstar Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Information entstehen.

TT Contrarian Flexible

Der antizyklische Vermögensfonds wurde im Dezember 2024 aufgelegt. Der Fonds wird aktiv und ohne Benchmark gemanagt, mit einer unbefristeten Laufzeit.

Fondsdaten

TT Contrarian Flexible

P-Tranche

I-Tranche

Erstausgabepreis

100,00 €

500,00 €

ISIN

LU2933469418

LU2933469251

WKN

A40UUN

A40UUM

Bloomberg-Ticker

TATTCFP LX

TATTCFI LX

Auflagedatum

18.12.2024

18.12.2024

Verwahrstelle

DZ PRIVATBANK S.A.

Verwaltung

IPConcept (Luxemburg) S.A.

Ertragsverwendung

ausschüttend

Fondswährung

EUR

Geschäftsjahresende

31.12.

Kategorie

aktienorientierter Multi-Asset-Fonds

Vertriebszulassung

DE, LX

Anmeldung für Investoren- und Researchupdate

Sie möchten regelmäßig über unsere Fonds, unsere Marktmeinung oder anstehende Veranstaltungen informiert werden? Dann nutzen Sie unseren kostenlosen Abo-Service.

Fondsdokumente

Neben der institutionellen I-Tranche wurde der chancenorientierte Aktienfonds im Dezember 2021 mit der P-Tranche einem breiteren Anlegerkreis zugänglich gemacht.

Institutionelle I-Tranche

Private P-Tranche

Fondspublikationen

Anders aus Überzeugung

Der vermögensverwaltende TT Contrarian Flexible verfolgt eine konsequent antizyklische Investmentstrategie und nutzt gezielt Chancen abseits der Mainstream-Portfolios. Dabei werden quantitative Aktien-, Länder- und Branchen-Auswertungen der hauseigenen empirischen Kapitalmarktforschung mit diskretionären Analysen systematisch verknüpft. Die Anlagefavoriten der letzten Jahre wie Nvidia oder Apple halten wir nicht im Portfolio und vermeiden dadurch die Klumpenrisiken, mit denen zahlreiche benchmarknahe Strategien aktuell konfrontiert sind.

Antizyklik, Aktien und Antifragile („AAA“-Philosophie)

Der Fonds investiert weltweit in alle liquiden Anlageklassen, wobei Aktien als langfristiger Renditetreiber stets mehr als 50% des Portfolios ausmachen. Ergänzt wird das Portfolio durch sogenannte antifragile Anlagen wie Gold, Staatsanleihen oder „Fluchtwährungen“, die in turbulenten Marktphasen Stabilität bieten. Unter dem Leitmotiv „Anders aus Überzeugung“ positioniert sich der TT Contrarian Flexible bewusst konträr zum Wettbewerb.

Mit der klaren Fokussierung auf Antizyklik, Aktien, Antifragile („AAA“-Prinzip), einem datengetriebenen Aktienscreening und tiefgreifenden Unternehmensanalysen bietet der „TT Contrarian Flexible“ eine substanzielle Ergänzung für langfristig orientierte Anleger.

Portfoliomanagement-Team

Fondsmanager Jan David Meyer, seit 2014 Senior Portfolio Manager und Partner bei Taunus Trust, bringt seine langjährige Erfahrung in der Einzeltitelauswahl und Asset Allokation in das Management ein. Co-Fondsmanager Norbert Keimling, zuvor seit 2005 Leiter der Kapitalmarktforschung bei StarCapital und seit 2021 Partner der Taunus Trust, verantwortet das quantitative Research der antizyklischen Anlagestrategie.

Jan David Meyer

Lead-Portfoliomanager

Diskretionäre Asset-Allokation und Einzeltitelselektion

Norbert Keimling

Portfoliomanager

Screeningmodelle, Backtesting und Kapitalmarktforschung

Asset Allokation

Top 10 Positionen

Aktueller Kommentar

Im Dezember fand das Börsenjahr einen versöhnlichen Abschluss, insbesondere für EUR-Investoren. Dabei legten wie zuvor in 2025 Aktien deutlich zu, v.a. außerhalb der USA. Anleihen bewegten sich indes kaum vom Fleck, der EUR wertete auf und der Goldpreis stieg, während Öl deutlich nachgab. Der Ausblick auf weiter steigende Unternehmensergebnisse, befeuert von KI-Investitionen und staatlichen Fiskalpaketen sowie sinkende Leitzinsen stimmt viele Anleger positiv für 2026. Dem schließen wir uns grundsätzlich an, wobei uns der optimistische Konsens und die hohen Bewertungen bestimmter Anlagen (allen voran US-Aktien) etwas vorsichtiger positionieren lässt. Unsere Allokation bleibt dabei nahezu unverändert, mit einem klaren Fokus auf Aktien als Renditetreiber, sowie kurzlaufenden Staatsanleihen bester Bonität und Gold als risikopuffernde Beimischungen und erhöhter Kassehaltung für mehr Flexibilität im Falle von Korrekturen. Unser Fonds konnte 2025 sein erstes volles Kalenderjahr mit einer sehr erfreulichen Wertentwicklung von 18,6% beenden, wir danken unseren ersten Investoren für das entgegengebrachte Vertrauen!

*Die größten Positionen und die Asset Allokation können im Zeitverlauf variieren. Quelle: Taunus Trust.

Indexierte Wertentwicklung in EUR seit Auflegung (in %)

Quelle: Verwaltungsgesellschaft, eigene Darstellung. Berechnung der Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlags. Historische Wertentwicklungen lassen keine Rückschlüsse auf die Zukunft zu. ©Morningstar Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Information entstehen.

TT Contrarian Flexible

Der antizyklische Vermögensfonds wurde im Dezember 2024 aufgelegt. Der Fonds wird aktiv und ohne Benchmark gemanagt, mit einer unbefristeten Laufzeit.

Fondsdaten

TT Contrarian Flexible

P-Tranche

I-Tranche

Erstausgabepreis

100,00 €

500,00 €

ISIN

LU2933469418

LU2933469251

WKN

A40UUN

A40UUM

Bloomberg-Ticker

TATTCFP LX

TATTCFI LX

Auflagedatum

18.12.2024

18.12.2024

Verwahrstelle

DZ PRIVATBANK S.A.

Verwaltung

IPConcept (Luxemburg) S.A.

Ertragsverwendung

ausschüttend

Fondswährung

EUR

Geschäftsjahresende

31.12.

Kategorie

aktienorientierter Multi-Asset-Fonds

Vertriebszulassung

DE, LX

Anmeldung für Investoren- und Researchupdate

Sie möchten regelmäßig über unsere Fonds, unsere Marktmeinung oder anstehende Veranstaltungen informiert werden? Dann nutzen Sie unseren kostenlosen Abo-Service.

Fondsdokumente

Neben der institutionellen I-Tranche wurde der chancenorientierte Aktienfonds im Dezember 2021 mit der P-Tranche einem breiteren Anlegerkreis zugänglich gemacht.

Institutionelle I-Tranche

Private P-Tranche

Fondspublikationen

Aktuelles zum Fonds

Sorry, we couldn't find any posts. Please try a different search.

Was unterscheidet uns von anderen Investoren?

Die prägenden Elemente unserer Anlagestrategie im „Taunus Trust – TT Contrarian Flexible“ sind Antizyklik, Aktien und Antifragile („AAA“-Ansatz). Unsere Anlagephilosophie basiert auf jahrzehntelanger Erfahrung im Management großer Vermögen und wird kontinuierlich durch aktuelle Erkenntnisse unserer hauseigenen Kapitalmarktforschung ergänzt.

Antizyklik: Investitionen abseits des Mainstreams

Unser „Taunus Trust – TT Contrarian Flexible“ folgt unserer bewährten antizyklischen Investmentphilosophie. Wir fokussieren uns hierbei auf Vermögenswerte, die von der breiten Anlegermasse vernachlässigt oder gar gemieden werden – und nutzen die sich hieraus ergebenden Bewertungsvorteile aktiv aus.

Die Behavioral-Finance-Forschung belegt: Menschen folgen intuitiv oft dem Mainstream und investieren bevorzugt in vergangene Gewinner, die in der Öffentlichkeit große Aufmerksamkeit erfahren und bei anderen Investoren beliebt sind. Ein solch prozyklisches Verhalten birgt für Anleger jedoch Risiken, da die Gewinner der letzten Jahre in der Regel nicht die Gewinner von morgen sind.

Die weltweit größten Unternehmen wechseln permanent

So zeigt bspw. eine Studie von Research Affiliates, dass die weltweit größten Unternehmen über die Dekaden deutlich wechseln und ein Investment in die jeweiligen Top 10 den Gesamtmarkt deutlich underperformt haben. Denn Wirtschaft und Börse sind ein hart umkämpftes Terrain und nur selten kann sich ein Wettbewerber dauerhaft durchsetzen. Die hoch gesteckten Erwartungen an die Börsenfavoriten werden somit oft enttäuscht, während unbeliebte Anlagen nur geringe Erwartungen schlagen müssen.

Außerdem bedeutet Antizyklik für uns, dass wir Marktkorrekturen gezielt für Zukäufe nutzen und nach starken und fundamental nicht gerechtfertigten Kursanstiegen Gewinne mitnehmen. Viele Anleger flüchten aus den Aktienmärkten, wenn die Wirtschaft in die Rezession gleitet. Dabei bieten Rezessionsphasen lukrative Einstiegsgelegenheiten. So erzielten Anleger, die seit dem Jahr 1900 immer in Rezessionen kauften, deutlich höhere Wertzuwächse als Anleger, die in Nicht-Rezessionsphasen investierten (12,8% vs. 7,9%). Weitere Informationen zum Thema finden Sie in unserem Investorenupdate „Rezessionen als Investitionschance“ aus dem November 2022.

Auf Rezessionen folgen die höchsten Aktienkurszuwächse

Diese antizyklische Vorgehensweise führt dazu, dass sich das Portfolio des „Taunus Trust – TT Contrarian Flexible“ erheblich von dem wesentlicher Wettbewerber als auch des breiten Marktes und damit passiver Instrumente wie ETFs unterscheidet. So haben wir z.B. Anlagefavoriten der letzten Jahre wie Nvidia, Apple oder Microsoft nicht im Portfolio und vermeiden dadurch auch die Klumpenrisiken, mit denen zahlreiche benchmarknahe Strategien aktuell konfrontiert sind.

Aktienfokus für attraktive Renditechancen

Aktien können kurz- bis mittelfristig sehr riskant sein, langfristig waren sie bislang jedoch die sicherste und rentabelste Anlageform überhaupt. Der folgende Chart zeigt nicht nur, dass Aktien seit dem Jahr 1800 deutlich höhere Wertzuwächse als Anleihen oder Gold erzielten. Er verdeutlicht auch, dass Aktienanleger seit 1800 selbst unter Berücksichtigung von Inflation nach spätestens 20 Jahren Gewinne verbuchten. Bei Anleihen oder Gold wurden dagegen mitunter über 50-jährige Verlustperioden beobachtet.

Aktien, Anleihen und Gold seit 1800

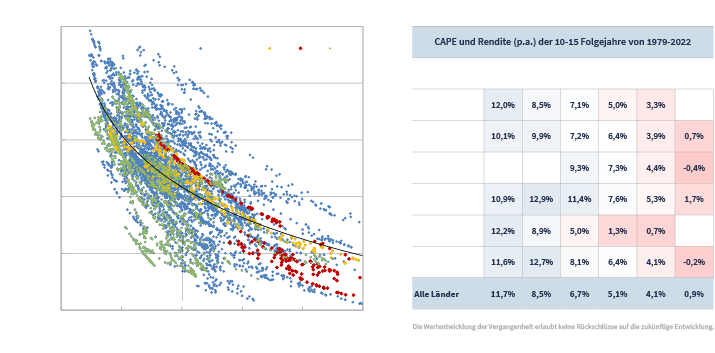

Auch wenn die Aktienmärkte auf lange Sicht zulegen, ist es nicht in jeder Marktphase gleichermaßen sinnvoll, einen Aktienschwerpunkt zu halten. Um herauszufinden, wann Aktienmärkte preiswert genug für eine Investition sind, nutzen wir innovative Bewertungsindikatoren wie das Shiller-CAPE. Eigene und externe Studien belegen: Der Gewinn liegt im Einkauf! Investoren, die in der Vergangenheit in attraktiv bewertete Aktienmärkte investieren, verbuchten über die folgenden 10-15 Jahre deutlich höhere Wertzuwächse als Investoren, die teuer kauften. Wir investieren deshalb vorzugsweise in attraktiv bewertete Aktienmärkte und meiden überhitzte Marktsegmente.

Auf attraktive Bewertungen folgen die höchsten Kurszuwächse

Bei der Beurteilung von Einzelaktien kommt uns die enge Verzahnung aus hauseigener Kapitalmarktforschung und diskretionärer Erfahrung bei der qualitativen Analyse von Geschäftsmodellen zugute. Kern des Portfolios sind typischerweise 50 bis 70 Aktien, die mithilfe eines quantitativen Screenings aus einem Universum von ca. 4.000 großkapitalisierten globalen Unternehmen anhand von Bewertungs- und Qualitätsmerkmalen vorselektiert werden. Hierbei kommen neben klassischen Kennzahlen auch hauseigene Indikatoren und Modelle zum Einsatz. Danach folgt eine vertiefte qualitative Analyse des zugrundeliegenden Geschäftsmodells, um zu verstehen weshalb die jeweilige Aktie momentan so attraktiv erscheint. Ziel ist es, attraktiv bewertete Unternehmen zu finden, die sich durch robuste und hochrentierliche Geschäftsmodelle sowie eine hohe Bilanzqualität auszeichnen, aber aktuell nicht im Anlegerfokus stehen. „Value Traps“, also Aktien von Firmen mit strukturellen Problemen sollen hingegen vermieden werden.

Resultat ist ein Aktienportfolio, das attraktive Bewertungen ausweist, aber auch hinsichtlich Rentabilität und Bilanzqualität besticht. Mit diesem Fokus auf Qualität zu einem guten Preis („Quality Value“) grenzt sich unser „Taunus Trust – TT Contrarian Flexible“ auch von unseren anderen antizyklischen Fonds ab.

Antifragile puffern Schwankungen in turbulenten Märkten

Wir halten stets mehr als 50% Aktien im Portfolio, nach starken Marktkorrekturen jedoch auch deutlich mehr. Um die resultierenden Schwankungen im Portfolio abzufedern, kommen neben den Aktien auch sogenannte „antifragile Anlagen“ zum Einsatz.

„Antifragile“ Anlagen stabilisieren das Portfolio in Krisenzeiten

Diese gering korrelierten Investments können in Marktkorrekturen ihren Wert erhalten oder sogar steigern, da sie als „sichere Häfen“ von der Anlegerflucht aus Risikoaktiva profitieren. Typischerweise sind dies Staatsanleihen bester Bonität oder Gold, aber auch „Fluchtwährungen“ wie der Schweizer Franken oder der Japanische Yen, welche im Portfolio signifikant gewichtet sind.

Wichtig erscheint uns dabei, für verschiedene Marktumfelder gewappnet zu sein und entsprechend unterschiedliche „Antifragile“ zu halten. Denn während in deflationären Marktphasen Staatsanleihen eine wichtige stabilisierende Rolle im Portfolio einnehmen können, versagen sie als „Puffer“ in inflationären Phasen, denn ihre Korrelation mit der Inflation ist klar negativ. Gold hingegen ist die beste liquide Anlageklasse für Phasen anziehender Inflation. Und auch „Fluchtwährungen“ erfüllen ihren Zweck, insbesondere wenn sich das Anlageumfeld schnell ändert und Investoren verunsichert sind oder gar „auf dem falschen Fuß“ erwischt werden. Denn dann werden oft sogenannte „carry trades“ zurückgeführt, was Aufwertungsdruck auf Niedrigzinswährungen wie den Schweizer Franken oder den Japanische Yen ausübt.

Ziel ist ein renditestarkes und robustes Portfolio mit echter Diversifikation zum Wettbewerb…

Wie kann ich investieren?

1

Melden Sie sich bei Ihrem bestehenden Broker an oder eröffnen Sie ein Depot bei einer Bank Ihrer Wahl.

2

Suche der WKN im Ordermanager

I-Tranche: A40UUM

P-Tranche: A40UUN

3

Gewünschten Anlagebetrag eingeben, Order prüfen und aufgeben.

Der TT Contrarian Flexible kann über viele Online-Broker, Banken, Anlage- und Honorarberater sowie unabhängige Finanzdienstleister erworben werden. Bitte kontaktieren Sie Ihren Finanzdienstleister und lesen Sie vor Kaufentscheidungen bitte stets den Verkaufsprospekt und das KID.

Erwerbbare Fonds-Tranchen

I-Tranche

P-Tranche

ISIN

LU2933469251

LU2933469418

WKN

A40UUM

A40UUN

Ausgabeaufschlag

0%

bis zu 3%

Ertragsverwendung

ausschüttend

ausschüttend

Erstausgabepreis

500,00 €

100,00 €

Auflagedatum

18.12.2024

18.12.2024

Der Fonds ist u.a. erwerbbar bei:

Kontakt

Sie haben Fragen zu unserer Anlagestrategie oder suchen weiterführende Informationen zu unserem Huber Portfolio SICAV?

Wir freuen uns auf Ihre Nachricht.

Ihre Ansprechpartner

Steffen Berndt

Lukas Henckell

Telefon: +49 6172 917 28-0

Fax: +49 6172 917 28-29

E-Mail: info@taunustrust.de

Anschrift

Taunus Trust AG

Villa Ritter von Marx

Kaiser-Friedrich-Promenade 111

61348 Bad Homburg v. d. Höhe

Kontakt

Tel.: +49 6172 917 28-0

Fax: +49 6172 917 28-29

E-Mail: info@taunustrust.de

LinkedIn: Taunus Trust AG

Pflichtangaben

© 2025 TAUNUS TRUST AG

Externe Webseite

Bei Aufruf des Hyperlinks verlassen Sie unsere Webseite. Für die Inhalte der verlinkten Seiten sind ausschließlich deren Betreiber verantwortlich.