Fondsmanagement von Peter E. Huber

Der Huber Portfolio SICAV ist ein chancenorientierter, vermögensverwaltender Fonds. Sein Ziel ist es, einen langfristigen Vermögenszuwachs für risikobewusste Anleger zu erzielen. Im Rahmen einer antizyklischen Anlagestrategie legt der Fonds weltweit überwiegend in substanzstarke Aktien und Turnaround-Situationen an. Daneben investiert der Fonds auch in Anleihen aller Art, Goldminen und andere Rohstoffwerte sowie Währungen und Derivate.

- Portrait

- Portfolio

- Wertentwicklung

- Fondsdaten

- Downloads

Fondsmanagement

Der Huber Portfolio SICAV ist geprägt durch die langfristig bewährte Anlagephilosophie von Peter E. Huber, der über mehr als 50 Jahre Börsenerfahrung verfügt, davon 30 Jahre als aktiver Fondsmanager. Peter E. Huber gehört zu den „Altmeistern“ der deutschen Fondsbranche und betreut seit Anfang der 1980er Jahre erfolgreich Anlagegelder, wofür er vielfach ausgezeichnet wurde. So erhielt er u.a. 2018 den Sauren Golden Award als „Fondspersönlichkeit 2018“. Peter E. Huber kann beim Management des Huber Portfolio SICAV auf die jahrzehntelange Investmenterfahrung sowie die eigenständige Kapitalmarktforschung der Taunus Trust AG zurückgreifen, eines 2013 gegründeten und von den Inhabern geführten unabhängigen Vermögensverwalters in Bad Homburg.

Fondsmanagement

Der Huber Portfolio SICAV ist geprägt durch die langfristig bewährte Anlagephilosophie von Peter E. Huber, der über mehr als 50 Jahre Börsenerfahrung verfügt, davon 30 Jahre als aktiver Fondsmanager. Peter E. Huber gehört zu den „Altmeistern“ der deutschen Fondsbranche und betreut seit Anfang der 1980er Jahre erfolgreich Anlagegelder, wofür er vielfach ausgezeichnet wurde. So erhielt er u.a. 2018 den Sauren Golden Award als „Fondspersönlichkeit 2018“. Peter E. Huber kann beim Management des Huber Portfolio GmbH auf die jahrzehntelange Investmenterfahrung sowie die eigenständige Kapitalmarktforschung der Taunus Trust AG zurückgreifen, eines 2013 gegründeten und von den Inhabern geführten unabhängigen Vermögensverwalters in Bad Homburg.

Investmentstrategie

Huber Portfolio SICAV ist ein chancenorientierter, vermögensverwaltender Fonds. Sein Ziel ist es, einen langfristigen Vermögenszuwachs für risikobewusste Anleger zu erzielen. Im Rahmen einer antizyklischen Anlagestrategie legt der Fonds weltweit überwiegend in substanzstarke Aktien und Turnaround- Situationen an (zwischen 50% und 100% des Fondsvermögens). Daneben darf er auch in Anleihen aller Art, Goldminen und andere Rohstoffwerte sowie Währungen und Derivate investieren. Zielgruppe des Fonds sind chancenorientierte, risikobereite Investoren mit einem längerfristigen Anlagehorizont (> 5 Jahre).

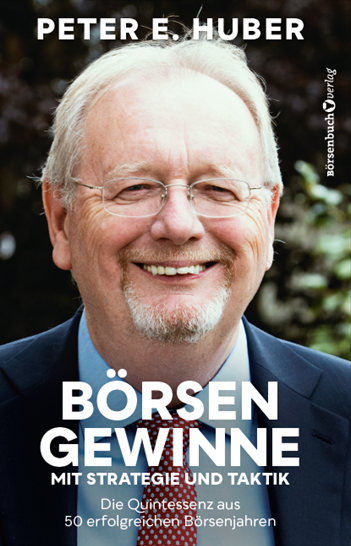

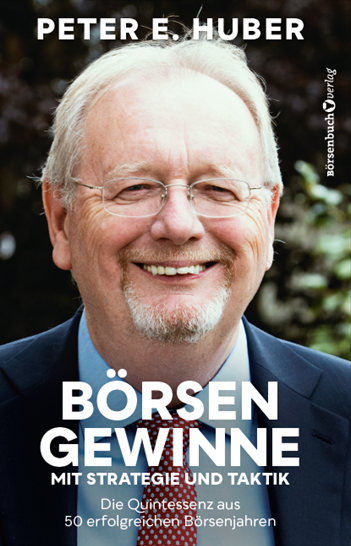

Die im Huber Portfolio SICAV umgesetzte antizyklische Anlagestrategie beruht auf Prinzipien, die Peter E. Huber über Jahrzehnte hinweg entwickelt, getestet und praktisch angewendet hat. In seinem Buch „Börsengewinne mit Strategie und Taktik“ (Börsenbuchverlag ISBN 978-3-86470-934-0) beschreibt er diese Prinzipien losgelöst von einem konkreten Produkt: die Bedeutung von Bewertungen, das zyklische Anlegerverhalten sowie die systematische Nutzung von Übertreibungen an den Kapitalmärkten.

Das Buch richtet sich an Anleger, die nicht nur wissen möchten, was im Fonds getan wird, sondern warum antizyklisches Investieren langfristig funktioniert.

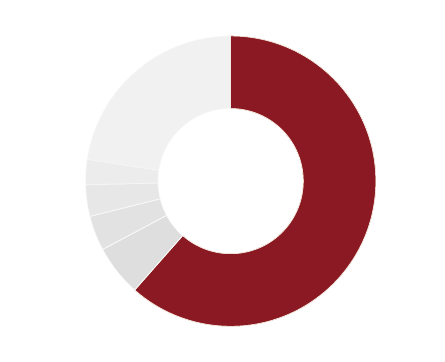

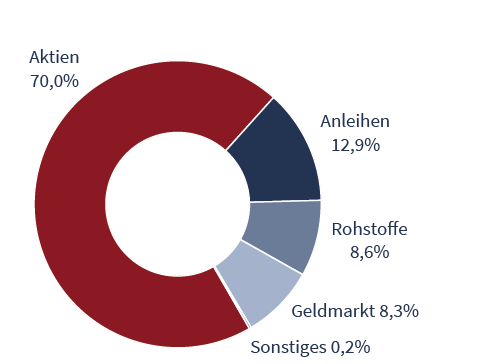

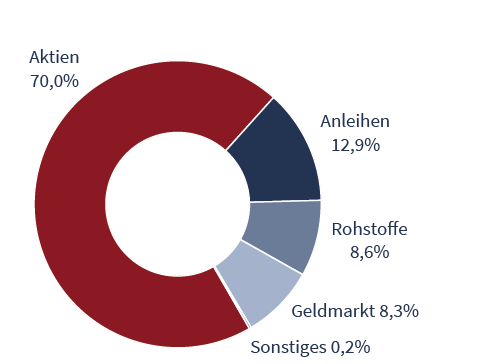

Asset Allokation

Asset Allocation per 30.06.2022

Top 10 Positionen

XETRA-GOLD

8,6%

BRD 14/150430/0.5 ILB

5,9%

USA 22/300424/2.5

5,4%

SHELL

2,9%

TOTALENERGIES

2,9%

LG

2,0%

SAMSUNG

1,9%

BASF

1,9%

BAYER

1,6%

CENTRICA

1,5%

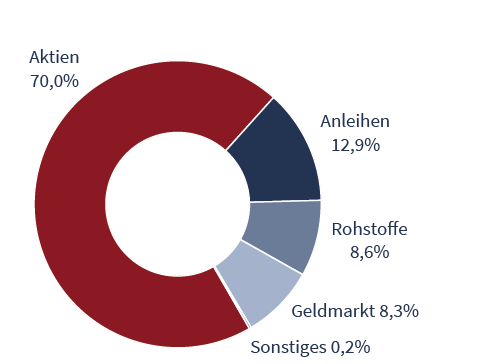

Asset Allokation

Top 10 Positionen

Aktueller Kommentar

Unser globaler Mischfonds konnte im Januar um weitere 9,0% zulegen, das zweitbeste Monatsergebnis seit Bestehen des Fonds. Zu verdanken ist dies unseren Favoriten aus dem letzten Jahr: asiatischen Aktien (Südkorea, Japan, China), europäischen Bankaktien und Gold- und Silber ETCs mit physischer Hinterlegung der Edelmetalle.

Zusammen mit weiteren massiven Mittelzuflüssen konnte das Fondsvermögen erstmals deutlich über 1 Mrd. Euro klettern. Damit scheint das kurzfristige Kurspotential in diesen Anlagen weitgehend ausgereizt und wir rechnen jederzeit mit dem Beginn einer Korrekturphase. Entsprechend halten wir die Aktienquote mit 59% vom Fondsvolumen weiter deutlich unter unserem Zielwert von 70%. Um diese Quote nicht noch weiter abschmelzen zu lassen, haben wir einige zurückgebliebene Titel leicht aufgestockt. In den Emerging Market sind dies Sinopharm, Lenovo, LG Corp und Petrobras. In Europa waren dies 3I Group, Evonik, Stora Enso, Teamviewer, LEG Immobilien und Equinor.

*Die größten Positionen und die Asset Allokation können im Zeitverlauf variieren. Quelle: Taunus Trust.

Indexierte Wertentwicklung in EUR seit Auflegung (in %)

Quelle: Verwaltungsgesellschaft, eigene Darstellung. Berechnung der Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlags. Historische Wertentwicklungen lassen keine Rückschlüsse auf die Zukunft zu. ©Morningstar Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Information entstehen.

Huber Portfolio SICAV

Die A-Tranche des Fonds wurde bereits Ende 2012 aufgelegt, um Stiftungsgelder einer Familie zu betreuen. Im Jahr 2021 wurde er auch externen Anlegern zugänglich gemacht. Der Fonds wird aktiv und ohne Benchmark gemanagt, mit einer unbefristeten Laufzeit.

Fondsdaten

Huber Portfolio SICAV

I-Tranche

P-Tranche

Erstausgabepreis

2.000,00 €

100,00 €

ISIN

LU2133245436

LU2372459979

WKN

A2P1GG

A3CWG6

Bloomberg-Ticker

HUBPIEI LX

HUSHPPE LX

Auflagedatum

04.05.2020

16.09.2021

Ausgabeaufschlag

0%

bis zu 3%

laufende Kosten

0,9%

1,5%

Verwahrstelle

DZ PRIVATBANK S.A.

Verwaltung

IPConcept (Luxemburg) S.A.

Ertragsverwendung

ausschüttend

Fondswährung

EUR

Geschäftsjahresende

31.12.

Kategorie

aktienorientierter Multi-Asset-Fonds

Vertriebszulassung

DE, LU, AT

Fondsdokumente

Die wichtigsten Dokumente für die beiden Tranchen des Huber Portfolio SICAV stehen Ihnen hier als Download zur Verfügung.

Institutionelle I-Tranche

Private P-Tranche

Fondspublikationen

Der Huber Portfolio SICAV ist geprägt durch die langfristig bewährte Anlagephilosophie von Peter E. Huber, der über mehr als 50 Jahre Börsenerfahrung verfügt, davon 30 Jahre als aktiver Fondsmanager. Peter E. Huber gehört zu den „Altmeistern“ der deutschen Fondsbranche und betreut seit Anfang der 1980er Jahre erfolgreich Anlagegelder, wofür er vielfach ausgezeichnet wurde. So erhielt er u.a. 2018 den Sauren Golden Award als „Fondspersönlichkeit 2018“. Peter E. Huber kann beim Management des Huber Portfolio SICAV auf die jahrzehntelange Investmenterfahrung sowie die eigenständige Kapitalmarktforschung der Taunus Trust AG zurückgreifen, eines 2013 gegründeten und von den Inhabern geführten unabhängigen Vermögensverwalters in Bad Homburg. Der Huber Portfolio SICAV ist geprägt durch die langfristig bewährte Anlagephilosophie von Peter E. Huber, der über mehr als 50 Jahre Börsenerfahrung verfügt, davon 30 Jahre als aktiver Fondsmanager. Peter E. Huber gehört zu den „Altmeistern“ der deutschen Fondsbranche und betreut seit Anfang der 1980er Jahre erfolgreich Anlagegelder, wofür er vielfach ausgezeichnet wurde. So erhielt er u.a. 2018 den Sauren Golden Award als „Fondspersönlichkeit 2018“. Peter E. Huber kann beim Management des Huber Portfolio GmbH auf die jahrzehntelange Investmenterfahrung sowie die eigenständige Kapitalmarktforschung der Taunus Trust AG zurückgreifen, eines 2013 gegründeten und von den Inhabern geführten unabhängigen Vermögensverwalters in Bad Homburg. Huber Portfolio SICAV ist ein chancenorientierter, vermögensverwaltender Fonds. Sein Ziel ist es, einen langfristigen Vermögenszuwachs für risikobewusste Anleger zu erzielen. Im Rahmen einer antizyklischen Anlagestrategie legt der Fonds weltweit überwiegend in substanzstarke Aktien und Turnaround- Situationen an (zwischen 50% und 100% des Fondsvermögens). Daneben darf er auch in Anleihen aller Art, Goldminen und andere Rohstoffwerte sowie Währungen und Derivate investieren. Zielgruppe des Fonds sind chancenorientierte, risikobereite Investoren mit einem längerfristigen Anlagehorizont (> 5 Jahre). Die im Huber Portfolio SICAV umgesetzte antizyklische Anlagestrategie beruht auf Prinzipien, die Peter E. Huber über Jahrzehnte hinweg entwickelt, getestet und praktisch angewendet hat. In seinem Buch „Börsengewinne mit Strategie und Taktik“ (Börsenbuchverlag ISBN 978-3-86470-934-0) beschreibt er diese Prinzipien losgelöst von einem konkreten Produkt: die Bedeutung von Bewertungen, das zyklische Anlegerverhalten sowie die systematische Nutzung von Übertreibungen an den Kapitalmärkten. Das Buch richtet sich an Anleger, die nicht nur wissen möchten, was im Fonds getan wird, sondern warum antizyklisches Investieren langfristig funktioniert.Fondsmanagement

Fondsmanagement

Investmentstrategie

Asset Allokation

Asset Allocation per 30.06.2022

Top 10 Positionen

XETRA-GOLD

8,6%

BRD 14/150430/0.5 ILB

5,9%

USA 22/300424/2.5

5,4%

SHELL

2,9%

TOTALENERGIES

2,9%

LG

2,0%

SAMSUNG

1,9%

BASF

1,9%

BAYER

1,6%

CENTRICA

1,5%

Asset Allokation

Top 10 Positionen

Aktueller Kommentar

Unser globaler Mischfonds konnte im Januar um weitere 9,0% zulegen, das zweitbeste Monatsergebnis seit Bestehen des Fonds. Zu verdanken ist dies unseren Favoriten aus dem letzten Jahr: asiatischen Aktien (Südkorea, Japan, China), europäischen Bankaktien und Gold- und Silber ETCs mit physischer Hinterlegung der Edelmetalle.

Zusammen mit weiteren massiven Mittelzuflüssen konnte das Fondsvermögen erstmals deutlich über 1 Mrd. Euro klettern. Damit scheint das kurzfristige Kurspotential in diesen Anlagen weitgehend ausgereizt und wir rechnen jederzeit mit dem Beginn einer Korrekturphase. Entsprechend halten wir die Aktienquote mit 59% vom Fondsvolumen weiter deutlich unter unserem Zielwert von 70%. Um diese Quote nicht noch weiter abschmelzen zu lassen, haben wir einige zurückgebliebene Titel leicht aufgestockt. In den Emerging Market sind dies Sinopharm, Lenovo, LG Corp und Petrobras. In Europa waren dies 3I Group, Evonik, Stora Enso, Teamviewer, LEG Immobilien und Equinor.

*Die größten Positionen und die Asset Allokation können im Zeitverlauf variieren. Quelle: Taunus Trust.

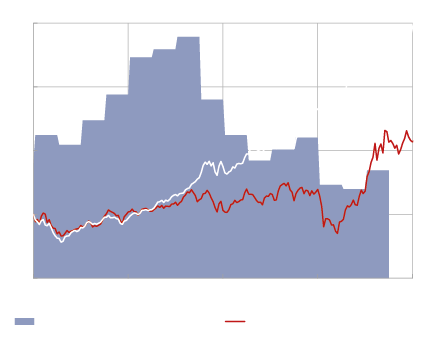

Indexierte Wertentwicklung in EUR seit Auflegung (in %)

Quelle: Verwaltungsgesellschaft, eigene Darstellung. Berechnung der Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlags. Historische Wertentwicklungen lassen keine Rückschlüsse auf die Zukunft zu. ©Morningstar Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Information entstehen.

Huber Portfolio SICAV

Die A-Tranche des Fonds wurde bereits Ende 2012 aufgelegt, um Stiftungsgelder einer Familie zu betreuen. Im Jahr 2021 wurde er auch externen Anlegern zugänglich gemacht. Der Fonds wird aktiv und ohne Benchmark gemanagt, mit einer unbefristeten Laufzeit.

Fondsdaten

Huber Portfolio SICAV

I-Tranche

P-Tranche

Erstausgabepreis

2.000,00 €

100,00 €

ISIN

LU2133245436

LU2372459979

WKN

A2P1GG

A3CWG6

Bloomberg-Ticker

HUBPIEI LX

HUSHPPE LX

Auflagedatum

04.05.2020

16.09.2021

Ausgabeaufschlag

0%

bis zu 3%

laufende Kosten

0,9%

1,5%

Verwahrstelle

DZ PRIVATBANK S.A.

Verwaltung

IPConcept (Luxemburg) S.A.

Ertragsverwendung

ausschüttend

Fondswährung

EUR

Geschäftsjahresende

31.12.

Kategorie

aktienorientierter Multi-Asset-Fonds

Vertriebszulassung

DE, LU, AT

Fondsdokumente

Die wichtigsten Dokumente für die beiden Tranchen des Huber Portfolio SICAV stehen Ihnen hier als Download zur Verfügung.

Institutionelle I-Tranche

Private P-Tranche

Fondspublikationen

Der Huber Portfolio SICAV ist geprägt durch die langfristig bewährte Anlagephilosophie von Peter E. Huber, der über mehr als 50 Jahre Börsenerfahrung verfügt, davon 30 Jahre als aktiver Fondsmanager. Peter E. Huber gehört zu den „Altmeistern“ der deutschen Fondsbranche und betreut seit Anfang der 1980er Jahre erfolgreich Anlagegelder, wofür er vielfach ausgezeichnet wurde. So erhielt er u.a. 2018 den Sauren Golden Award als „Fondspersönlichkeit 2018“. Peter E. Huber kann beim Management des Huber Portfolio SICAV auf die jahrzehntelange Investmenterfahrung sowie die eigenständige Kapitalmarktforschung der Taunus Trust AG zurückgreifen, eines 2013 gegründeten und von den Inhabern geführten unabhängigen Vermögensverwalters in Bad Homburg. Der Huber Portfolio SICAV ist geprägt durch die langfristig bewährte Anlagephilosophie von Peter E. Huber, der über mehr als 50 Jahre Börsenerfahrung verfügt, davon 30 Jahre als aktiver Fondsmanager. Peter E. Huber gehört zu den „Altmeistern“ der deutschen Fondsbranche und betreut seit Anfang der 1980er Jahre erfolgreich Anlagegelder, wofür er vielfach ausgezeichnet wurde. So erhielt er u.a. 2018 den Sauren Golden Award als „Fondspersönlichkeit 2018“. Peter E. Huber kann beim Management des Huber Portfolio GmbH auf die jahrzehntelange Investmenterfahrung sowie die eigenständige Kapitalmarktforschung der Taunus Trust AG zurückgreifen, eines 2013 gegründeten und von den Inhabern geführten unabhängigen Vermögensverwalters in Bad Homburg. Huber Portfolio SICAV ist ein chancenorientierter, vermögensverwaltender Fonds. Sein Ziel ist es, einen langfristigen Vermögenszuwachs für risikobewusste Anleger zu erzielen. Im Rahmen einer antizyklischen Anlagestrategie legt der Fonds weltweit überwiegend in substanzstarke Aktien und Turnaround- Situationen an (zwischen 50% und 100% des Fondsvermögens). Daneben darf er auch in Anleihen aller Art, Goldminen und andere Rohstoffwerte sowie Währungen und Derivate investieren. Zielgruppe des Fonds sind chancenorientierte, risikobereite Investoren mit einem längerfristigen Anlagehorizont (> 5 Jahre). Die im Huber Portfolio SICAV umgesetzte antizyklische Anlagestrategie beruht auf Prinzipien, die Peter E. Huber über Jahrzehnte hinweg entwickelt, getestet und praktisch angewendet hat. In seinem Buch „Börsengewinne mit Strategie und Taktik“ (Börsenbuchverlag ISBN 978-3-86470-934-0) beschreibt er diese Prinzipien losgelöst von einem konkreten Produkt: die Bedeutung von Bewertungen, das zyklische Anlegerverhalten sowie die systematische Nutzung von Übertreibungen an den Kapitalmärkten. Das Buch richtet sich an Anleger, die nicht nur wissen möchten, was im Fonds getan wird, sondern warum antizyklisches Investieren langfristig funktioniert.Fondsmanagement

Fondsmanagement

Investmentstrategie

Asset Allokation

Asset Allocation per 30.06.2022

Top 10 Positionen

XETRA-GOLD

8,6%

BRD 14/150430/0.5 ILB

5,9%

USA 22/300424/2.5

5,4%

SHELL

2,9%

TOTALENERGIES

2,9%

LG

2,0%

SAMSUNG

1,9%

BASF

1,9%

BAYER

1,6%

CENTRICA

1,5%

Asset Allokation

Top 10 Positionen

Aktueller Kommentar

Unser globaler Mischfonds konnte im Januar um weitere 9,0% zulegen, das zweitbeste Monatsergebnis seit Bestehen des Fonds. Zu verdanken ist dies unseren Favoriten aus dem letzten Jahr: asiatischen Aktien (Südkorea, Japan, China), europäischen Bankaktien und Gold- und Silber ETCs mit physischer Hinterlegung der Edelmetalle.

Zusammen mit weiteren massiven Mittelzuflüssen konnte das Fondsvermögen erstmals deutlich über 1 Mrd. Euro klettern. Damit scheint das kurzfristige Kurspotential in diesen Anlagen weitgehend ausgereizt und wir rechnen jederzeit mit dem Beginn einer Korrekturphase. Entsprechend halten wir die Aktienquote mit 59% vom Fondsvolumen weiter deutlich unter unserem Zielwert von 70%. Um diese Quote nicht noch weiter abschmelzen zu lassen, haben wir einige zurückgebliebene Titel leicht aufgestockt. In den Emerging Market sind dies Sinopharm, Lenovo, LG Corp und Petrobras. In Europa waren dies 3I Group, Evonik, Stora Enso, Teamviewer, LEG Immobilien und Equinor.

*Die größten Positionen und die Asset Allokation können im Zeitverlauf variieren. Quelle: Taunus Trust.

Indexierte Wertentwicklung in EUR seit Auflegung (in %)

Quelle: Verwaltungsgesellschaft, eigene Darstellung. Berechnung der Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlags. Historische Wertentwicklungen lassen keine Rückschlüsse auf die Zukunft zu. ©Morningstar Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Information entstehen.

Huber Portfolio SICAV

Die A-Tranche des Fonds wurde bereits Ende 2012 aufgelegt, um Stiftungsgelder einer Familie zu betreuen. Im Jahr 2021 wurde er auch externen Anlegern zugänglich gemacht. Der Fonds wird aktiv und ohne Benchmark gemanagt, mit einer unbefristeten Laufzeit.

Fondsdaten

Huber Portfolio SICAV

I-Tranche

P-Tranche

Erstausgabepreis

2.000,00 €

100,00 €

ISIN

LU2133245436

LU2372459979

WKN

A2P1GG

A3CWG6

Bloomberg-Ticker

HUBPIEI LX

HUSHPPE LX

Auflagedatum

04.05.2020

16.09.2021

Ausgabeaufschlag

0%

bis zu 3%

laufende Kosten

0,9%

1,5%

Verwahrstelle

DZ PRIVATBANK S.A.

Verwaltung

IPConcept (Luxemburg) S.A.

Ertragsverwendung

ausschüttend

Fondswährung

EUR

Geschäftsjahresende

31.12.

Kategorie

aktienorientierter Multi-Asset-Fonds

Vertriebszulassung

DE, LU, AT

Anmeldung für Investoren- und Researchupdate

Sie möchten regelmäßig über unsere Fonds, unsere Marktmeinung oder anstehende Veranstaltungen informiert werden? Dann nutzen Sie unseren kostenlosen Abo-Service.

Fondsdokumente

Die wichtigsten Dokumente für die beiden Tranchen des Huber Portfolio SICAV stehen Ihnen hier als Download zur Verfügung.

Institutionelle I-Tranche

Private P-Tranche

Fondspublikationen

Aktuelles

Kommt es zu einer Rotation an den Aktienmärkten?

Kommt bald die große Börsenkorrektur?

So wird das Börsenjahr 2026

Was unterscheidet uns von anderen Investoren?

Wir verzichten auf kurzfristige Kursprognosen

Viele Anleger berücksichtigen kurz- bis mittelfristige Marktprognosen von sog. Experten in ihren Anlageentscheidungen. Viel zu selten wird dabei die Qualität solcher Vorhersagen kritisch untersucht. Nicht ohne Grund: Nach unseren Auswertungen stehen bspw. die jährlich mit hohem Aufwand erstellten und in der Regel im Dezember in den Medien veröffentlichten Leitindex-Prognosen der renommiertesten Banken in keinem Zusammenhang mit der tatsächlichen Wertentwicklung des Folgejahres. Seit dem Jahr 2000 lagen die Experten bspw. bei ihren DAX-Schätzungen im Mittel um ca. 17%(!) daneben. Investoren, die seit 2000 jedes Jahr einen Zuwachs von konstant 6-18% vorhergesagt hätten, hätten den DAX genauso gut vorhergesagt. Für einzelne Aktien fällt die Unsicherheit noch ungleich höher aus. Wir sind aufgrund solcher Erkenntnisse und unserer jahrzehntelangen Erfahrung der Überzeugung, dass sich kurzfristige Marktbewegungen auf Grund einer hohen Markteffizienz nicht vorhersagen lassen, verzichten deshalb auf kurzfristige Kursprognosen und investieren langfristig.

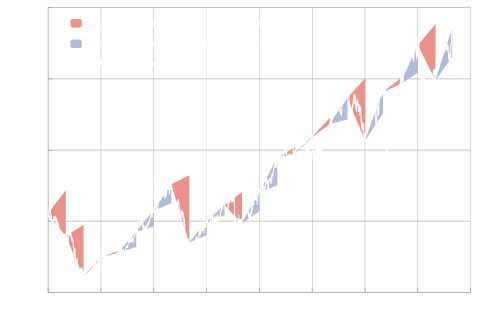

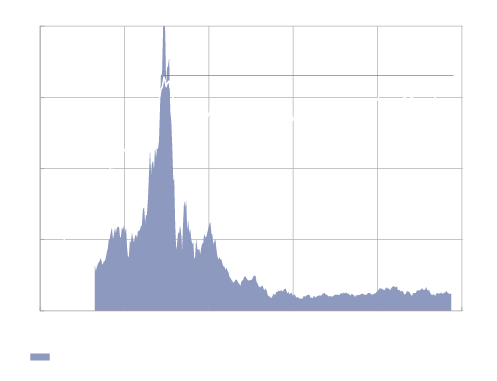

Wir setzen im Portfolio einen Schwerpunkt auf Aktien

Aktien können kurz- bis mittelfristig sehr riskant sein, langfristig waren sie bislang jedoch die sicherste und rentabelste Anlageform überhaupt. Der Chart zeigt nicht nur, dass Aktien seit dem Jahr 1800 deutlich höhere Wertzuwächse als Anleihen oder Gold erzielten. Er verdeutlicht auch, dass Aktienanleger seit 1800 selbst unter Berücksichtigung von Inflation nach spätestens 20 Jahren Gewinne verbuchten. Bei Anleihen oder Gold wurden dagegen mitunter über 50-jährige Verlustperioden beobachtet.

Wir sind antizyklische Investoren und profitieren von hauseigener Kapitalmarktforschung

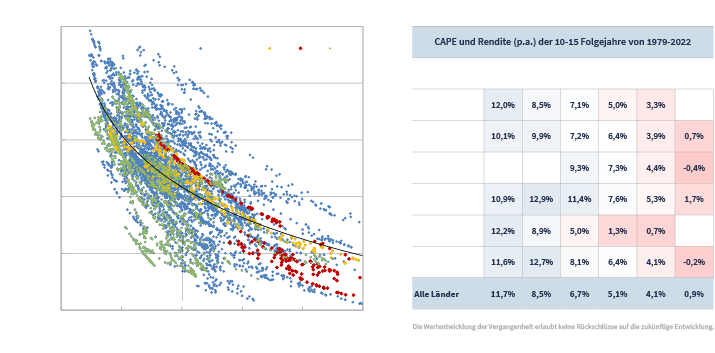

Auch wenn die Aktienmärkte auf lange Sicht zulegen, ist es nicht in jeder Marktphase gleichermaßen sinnvoll, einen Aktienschwerpunkt zu halten. Da sich die Aktienkursentwicklung langfristig stets an der Gewinnentwicklung der Unternehmen orientiert, kann man die Aktienmärkte hinsichtlich ihrer Attraktivität bewerten. Als antizyklische Investoren nutzen wir sich ergebende Marktineffizienzen systematisch aus.

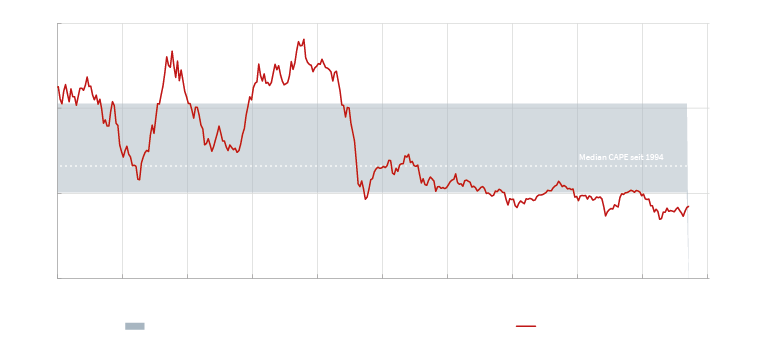

Um herauszufinden, wann Aktienmärkte preiswert genug für eine Investition sind, nutzen wir Bewertungsindikatoren wie das Shiller-CAPE. Dieses zyklisch bereinigte Kurs-Gewinn-Verhältnis setzt den Kurs eines Aktienmarktes ins Verhältnis zu seinem langfristigen Gewinndurchschnitt. Eigene und externe Studien belegen: Investoren, die in der Vergangenheit in attraktiv bewertete Aktienmärkte investieren, verbuchten über die folgenden 10-15 Jahre deutlich höhere Wertzuwächse als Investoren, die teuer kauften. Wir investieren deshalb vorzugsweise in attraktiv bewertete Aktienmärkte und meiden überhitzte Marktsegmente.

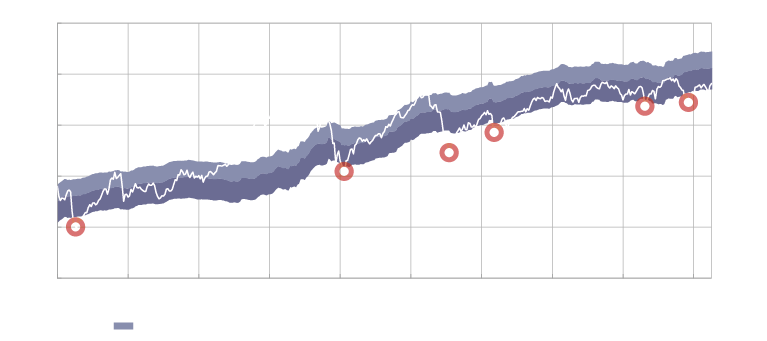

Fair-Values sind die Basis unserer Allokationsentscheidungen

Wir nutzen zyklisch geglättete Kurs-Gewinn-Verhältnisse (Shiller-CAPE) sowie weitere Bewertungskennzahlen, um für jeden Aktienmarkt einen „fairen“ Wert zu berechnen. Investitionen bieten sich insbes. an, wenn der Aktienkurs deutlich unterhalb dieses fairen Wertes notiert (im Chart rot markiert). Beispiel Deutschland: Als Energieversorgungsängste den DAX im Oktober 2022 unter 12.000 Punkte trieben, zeigten sich Unterbewertungen wie sie zuletzt nur in den schweren Krisen 1987, 2003 und 2009 auftraten (siehe rote Markierungen im Chart). Wir haben diese Ausverkaufskurse für antizyklische Zukäufe genutzt, den Anteil dt. Aktien im Huber Portfolio SICAV temporär von 4% auf über 20% erhöht und in den Folgemonaten Gewinne mitgenommen. Weiterführende Hintergrundinformationen finden Sie in unserem Investorenupdate „Wir kaufen deutsche Aktien“ vom Oktober 2022.

Wir nutzen Rezessionsphasen aktiv für antizyklische Käufe

Viele Anleger flüchten aus den Aktienmärkten, wenn die Wirtschaft in die Rezession gleitet. Dabei bieten Rezessionsphasen lukrative Einstiegsgelegenheiten. So erzielten Anleger, die seit dem Jahr 1900 immer in Rezessionen kauften, deutlich höhere Wertzuwächse als Anleger, die in Nicht-Rezessionsphasen investierten (12,8% vs. 7,9%). Weitere Informationen zum Thema finden Sie in unserem Investorenupdate „Rezessionen als Investitionschance“ aus dem November 2022.

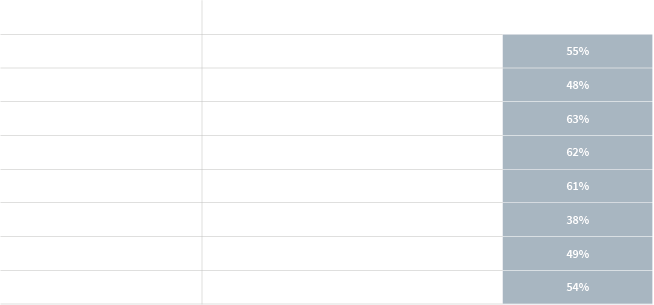

Als Antizykliker wissen wir: Gewinner und Verlierer wechseln

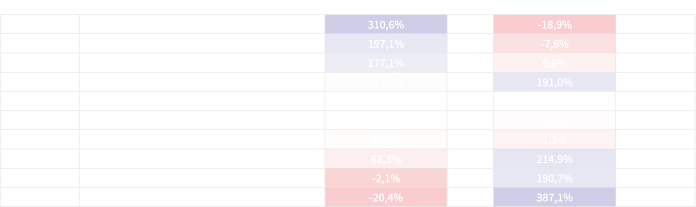

Menschen sind soziale Wesen und unterliegen psychologischen Einschränkungen, sog. Behavioral-Finance-Phänomenen. So favorisiert die Mehrzahl der Marktteilnehmer Marktsegmente, welche die letzten Jahre überdurchschnittlich gut gelaufen sind, die in den Medien hofiert werden und bei anderen Investoren beliebt sind. Ein solch prozyklisches Verhalten birgt für Anleger jedoch Risiken, da die Gewinner der letzten Jahre in der Regel nicht die Gewinner von morgen sind. Betrachtet man sich bspw. die Wertentwicklung der abgebildeten Aktienmärkte in der letzten Dekade von 2010-2020, übertrafen US-Aktien (MSCI USA) mit einem Wertzuwachs von 310,6% alle anderen Regionen, während Aktien aus Lateinamerika das Schlusslicht im Ranking darstellten. Erstellt man das gleiche Ranking in der Vordekade von 2000-2010, kehrt sich die Reihenfolge nahezu um: die höchsten Zuwächse erzielten Aktien aus Lateinamerika, während US-Aktien die höchsten Verluste erbrachten. Wir investieren deshalb am liebsten antizyklisch in Marktsegmente, die deutlich unter Wert notieren, zurückgeblieben sind und von Anlegern gemieden werden.

Enttäuschungen sind bei aktuellen Technologie-Favoriten wahrscheinlich

Zuletzt konnten Wachstumsaktien wieder überproportional zulegen. Mittlerweile sind diese im Vergleich zu substanzstarken Aktien höher bewertet als zum Hochpunkt der New Economy-Blase im Jahr 2000. Enttäuschungen sind aus unserer Sicht deshalb nur eine Frage der Zeit. Nach einer langen Periode extrem niedriger Inflationsraten und historischer Tiefststände bei den Zinsen ist ein Paradigmenwechsel überfällig. Darunter leiden die bisherigen Favoriten (hochbewertete Wachstumsaktien), da der Barwert von Gewinnen sinkt, die in ferner Zukunft liegen. Profitieren sollten niedrig bewertete Substanzwerte, die seit Jahren enttäuschen.

Auch für Marktführer und Wachstumsfavoriten gilt: zu teuer kaufen ist riskant

Es gibt immer wieder Wachstumswerte, die alle üblichen Bewertungsmaßstäbe sprengen, weil sie besonders gute Zukunftschancen bieten und die Fantasie der Anleger anregen. Sie müssen nur lange genug steigen, um irgendwann in fast allen Aktienfonds prominent vertreten zu sein. Auch in den Indizes und damit in den ETFs bilden sie dann ein entsprechendes Schwergewicht. So sind derzeit acht favorisierte US-Wachstumsaktien mit ca. 30% im S&P 500 vertreten, während sich die übrigen 492 Aktien den Rest teilen müssen. Nach unserer Erfahrung ist bei solchen Highflyern allerhöchste Vorsicht geboten.

Beispiel Cisco: Als das Internet um die Jahrtausendwende seinen Siegeszug antrat und Umwälzungen in nahezu jedem Unternehmen auslöste, herrschte Konsens, dass kaum ein Unternehmen stärker profitieren würde als Netzwerk-Weltmarktführer Cisco. Noch im Frühjahr 2000 titelte das Fortune-Magazin „No matter how you cut it, you’ve got to own Cisco. Cisco has the greatest wind of our lifetime at its back (internet)”. Heute knapp 25 Jahre später notiert Cisco noch immer mehr als 30% tiefer und das obwohl die Erwartungen sogar eingetreten sind: das Internet hat unser aller Leben verändert und Cisco ist bis heute unangefochtener Marktführer.

Beispiel Nokia: Im Gegensatz zu Cisco konnte der ehemalige Marktführer bei Mobiltelefonen die Erwartungen nicht erfüllen und notiert als Folge nicht nur 30% sondern über 90% tiefer als zur Jahrtausendwende.

Investoren können hieraus eine wichtige Lektion mitnehmen: Es ist sehr gefährlich, Wachstumspotential zu teuer zu kaufen.

Unterschätzte Klumpenrisiken in vielen Benchmarks und ETFs

Die meisten internationalen Aktienfonds sind in den bisherigen Favoriten aus dem Technologiebereich hoch gewichtet, ebenso die entsprechenden Exchange Traded Funds (ETFs). Das gilt insbesondere für den US-Markt, der wiederum mit ca. 60% im MSCI-Weltaktienindex gewichtet ist und damit schon für sich ein Klumpenrisiko darstellt. Dies birgt Risiken und lässt Raum für Enttäuschungen. Eine echte Diversifikation ist nicht gegeben. Wir setzen in unseren Fonds dagegen breit gestreute Schwerpunkte in den aussichtsreichsten Regionen und Sektoren.

Beispiel einer antizyklischen Chance: Asiatische Aktien

Das asiatische Jahrzehnt steht vor der Tür. US-Aktien sind im historischen Vergleich extrem hoch bewertet und Europa versinkt im bürokratischen Sumpf, wo es nur noch um die Verteidigung historischer Errungenschaften und Umverteilung anstatt Innovation und Wertschöpfung geht. In Asien wird dagegen noch ein echter Vermögenszuwachs angestrebt, die Mittelschicht wächst rasant und die Börsen sind attraktiv bewertet. Die Rückschläge und Unterbewertungen nutzen wir für antizyklische Engagements, insbes. in Japan, Korea aber auch für Anfangspositionen in Hongkong, China und Indonesien.

Beispiel einer antizyklischen Chance: Energie- und Rohstoffsektor

Es gibt einen interessanten Megatrend, der in den nächsten Jahren weit überdurchschnittliche Anlageergebnisse bringen kann und derzeit völlig unterschätzt wird: Energie- und Minenaktien, deren Rohstoffe für die Energiewende benötigt werden. Aufgrund strenger ESG-Vorschriften fließt fast kein Geld mehr in die Erschließung neuer Vorkommen. Die sich abzeichnenden Angebotsdefizite könnten die Preise massiv nach oben treiben. Eine echte antizyklische Chance, die wir mittels Engagements in den entsprechenden Aktien nutzen wollen.

Die von uns selektierten Unternehmen notieren signifikant unter ihrem Wert

Die in unserem Fonds befindlichen Qualitäts- und Substanzaktien weisen per 31. Januar 2024 ein KGV von 9, ein KBV von 1,1 und eine Dividendenrendite von 4,2% auf. Dies ist nochmals ein erheblicher Abschlag auf den Marktdurchschnitt. Solange eine Investition in internationale Aktien zu so günstigen Bewertungen möglich ist, blicken wir optimistisch in die Zukunft. Zumal nur Unternehmensbeteiligungen eine Partizipation am Wertschöpfungspotential der Wirtschaft bieten und Unternehmensgewinne üblicherweise analog zur nominalen Wirtschaftsleistung wachsen, was Aktien einen gewissen Schutz vor anziehender Inflation bietet.

Peter E. Hubers Erfahrungswerte für Erfolgreiches Investieren

- Aktien sind kurzfristig riskant, langfristig jedoch die sicherste und rentabelste Anlageform überhaupt.

- Nur antizyklisches Investieren bringt auf lange Sicht überdurchschnittlichen Erfolg.

- Der schrittweise Aufbau von Aktienpositionen in Panikphasen ist mit weniger Risiko verbunden als der Kauf von Aktien in Zeiten der Euphorie.

- Asset Allocation ist wichtiger als Stock-Picking.

- Nur ein ausgewogenes Verhältnis von Sicherheit, Rendite, Liquidität und Transparenz führt langfristig zum Erfolg.

- Die Börse ist ein Puzzle. man braucht viele Teile für das Gesamtbild (monetär, realwirtschaftlich, markttechnisch).

- Diversifikation senkt das Risiko.

- Börsenprognosen sind Unsinn.

- Auf lange Sicht schlägt Value Growth, Substanz schlägt Wachstum.

Wie kann ich investieren?

1

Melden Sie sich bei Ihrem bestehenden Broker an oder eröffnen Sie ein Depot bei einer Bank Ihrer Wahl.

2

Suche der WKN im Ordermanager

I-Tranche: A2P1GG

P-Tranche: A3CWG6

3

Gewünschten Anlagebetrag eingeben, Order prüfen und aufgeben.

Der Huber Portfolio SICAV kann über viele Online-Broker, Banken, Anlage- und Honorarberater, unabhängige Finanzdienstleister sowie über die Börse Stuttgart erworben werden. Bitte kontaktieren Sie Ihren Finanzdienstleister und lesen Sie vor Kaufentscheidungen bitte stets den Verkaufsprospekt und das KID.

Erwerbbare Fonds-Tranchen

I-Tranche

P-Tranche

ISIN

LU2133245436

LU2372459979

WKN

A2P1GG

A3CWG6

Ausgabeaufschlag

0%

bis zu 3%

laufende Kosten

0,9%

1,5%

Ertragsverwendung

ausschüttend

ausschüttend

Erstausgabepreis

2.000,00 €

100,00 €

Auflagedatum

04.05.2020

16.09.2021

Der Fonds ist u.a. erwerbbar bei:

Die A-Tranche des Huber Portfolio SICAV wurde bereits Ende 2012 aufgelegt, um Stiftungsgelder zu betreuen.

Weitere Informationen zum Huber Portfolio SICAV

Börsenbrief Hubers Portfolio

Im Börsenbrief „Hubers Portfolio“ gibt Peter E. Huber Einblicke in seine antizyklische Anlagephilosophie und seine aktuelle Markteinschätzung.

Taunus Trust Fondsletter

Aktuelle Fondsinformationen inkl. den Fonds-Factsheets erhalten Anleger im monatlich erscheinenden Fondsletter der Taunus Trust AG.

Kontakt

Sie haben Fragen zu unserer Anlagestrategie oder suchen weiterführende Informationen zu unserem Huber Portfolio SICAV?

Wir freuen uns auf Ihre Nachricht.

Ihre Ansprechpartner

Steffen Berndt

Lukas Henckell

Telefon: +49 6172 917 28-0

Fax: +49 6172 917 28-29

E-Mail: info@taunustrust.de

Anschrift

Taunus Trust AG

Villa Ritter von Marx

Kaiser-Friedrich-Promenade 111

61348 Bad Homburg v. d. Höhe

Kontakt

Tel.: +49 6172 917 28-0

Fax: +49 6172 917 28-29

E-Mail: info@taunustrust.de

LinkedIn: Taunus Trust AG

Pflichtangaben

© 2025 TAUNUS TRUST AG

Externe Webseite

Bei Aufruf des Hyperlinks verlassen Sie unsere Webseite. Für die Inhalte der verlinkten Seiten sind ausschließlich deren Betreiber verantwortlich.